虽然欧洲总被我们作为一个整体提及,但实际上,欧洲各个国家语言文化并不完全相通,经济发展水平和消费的人行为偏好也各有差异。加之近两年欧洲各国经济环境、消费者习惯都发生了不小的变化,面向欧洲市场的跨境卖家,也不能再采取一刀切的经营销售的策略,而应针对各个国家市场及消费群体特点,做差异化的策略调整,以迎接马上就要来临的电商旺季。

自俄乌冲突以来的能源危机、经济下行、通货膨胀等众多因素,致使欧洲生活成本逐步的提升。据欧洲支付公司 Worldline [泛欧证券交易所:WLN] 近期发布的一项调查报告,欧洲超过一半人比以前使用更多的折扣和优惠券,寻求更优性价比。[1]

亚马逊对 2022 年英国、德国、法国、西班牙、意大利这 5 个国家市场消费数据来进行了研究,发现不同国家市场之间,存在一些普遍共性,例如,消费者普遍偏好高品质商品;对方便实用、节约时机的产品感兴趣;注重价格;更偏好购买方便、配送便捷的购物体验等等。

从这项研究中,我们得知了什么新变化?没错,欧洲各国消费的人都更重视商品的实用性和价格,换句话说,欧洲消费者某一种意义上“消费降级”了。

例如,德国消费者很看重环保、节能、可持续的理念,一项针对 2022 年德国消费情况的调查显示,有 39% 的德国消费者重视家庭能源效率,42% 的购物者在购物时,会刻意寻找减少能源消耗或节能的产品。[2]

这与当地居民的消费理念相关,显然同时也受到 2022年欧洲能源价飙升的影响。种种因素刺激下,入冬之前,国内姐妹们钟爱的“光腿神器”——厚绒连裤袜,就意外在欧洲市场走红,在荷兰、德国、法国增长尤其迅速。当时央视财经频道经济信息联播节目对这一现象进行了报道,节目采访的浙江诸暨某保暖裤袜生产企业,当年生产计划已经排到了 2023 年 5 月份。

今年销售季情况不一定可以重现“中式保暖七件套”的热度,但市场显然还没有完全复苏,欧洲消费者追求节能、高效、性价比的习惯,显然没有改变。

据 Worldline 与研究合作伙伴 RetailX 调查发现,有超过 50% 的欧洲消费者,会定期选择跨境网络站点进行购物。主要目标并不是寻找本土国家没有的产品,而是在寻求*惠的产品价格。[1]

谈到性价比,可以说来到了我们中国产品和卖家的优势领域,尤其在家居、消费电子等跨境电子商务热门品类。中国供应链的完善程度、对产品质量和成本的把控能力、多年外贸和跨境经验带来的对欧洲消费者需求的洞察,都是其他区域市场不能够比拟的。

而欧洲消费者对于性价比的追求,对跨境电子商务和多元化品牌的包容态度,都可能会成为跨境卖家在今年购物季上,实现欧洲市场品类突破的契机。

而且一些热门品类商品供应充足、产品同质化严重,众多产品和店铺拼抢竞争*曝光位置,广告单价水涨船高。不少卖家面临“不敢投”、“投不到”、“投不准”、“广告销售成本高”等一系列难题。

一位做英国家居品类的跨境卖家告诉白鲸出海,近几年做英国市场的同行慢慢的变多,销往欧洲的产品的质量也都差不多,一些产品销量稍有起色,很快会有大量卖家跟进,他们产品的品牌性也不够,无论推“新品”,还是“老品”稳定单量,压力都越来越大。

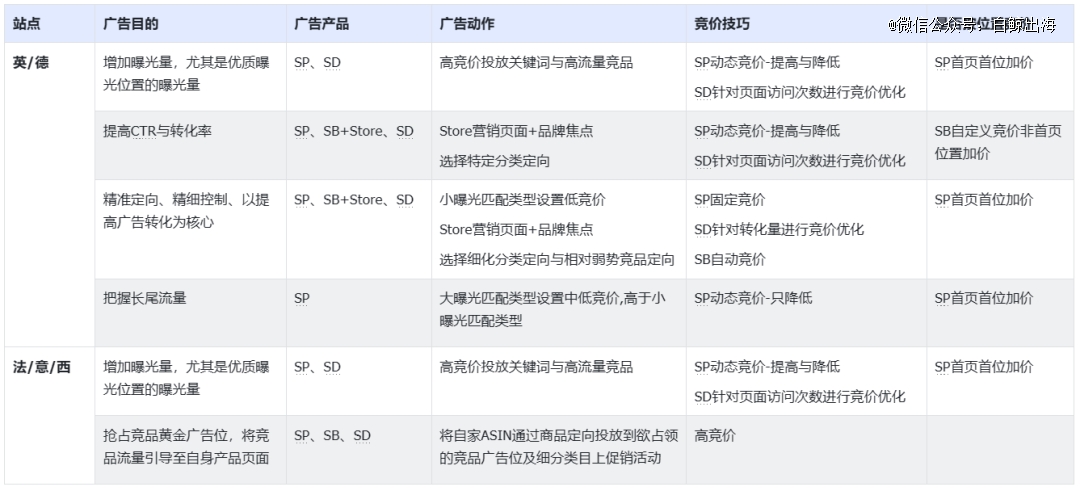

为了最高效地利用广告预算,卖家在想办法触达用户的时候,也要先了解不同国家 Amazon 站点的流量特点,并根据不同站点之间的差异,精细化运营,配合自家商品品类特点,采取差异化的营销策略。

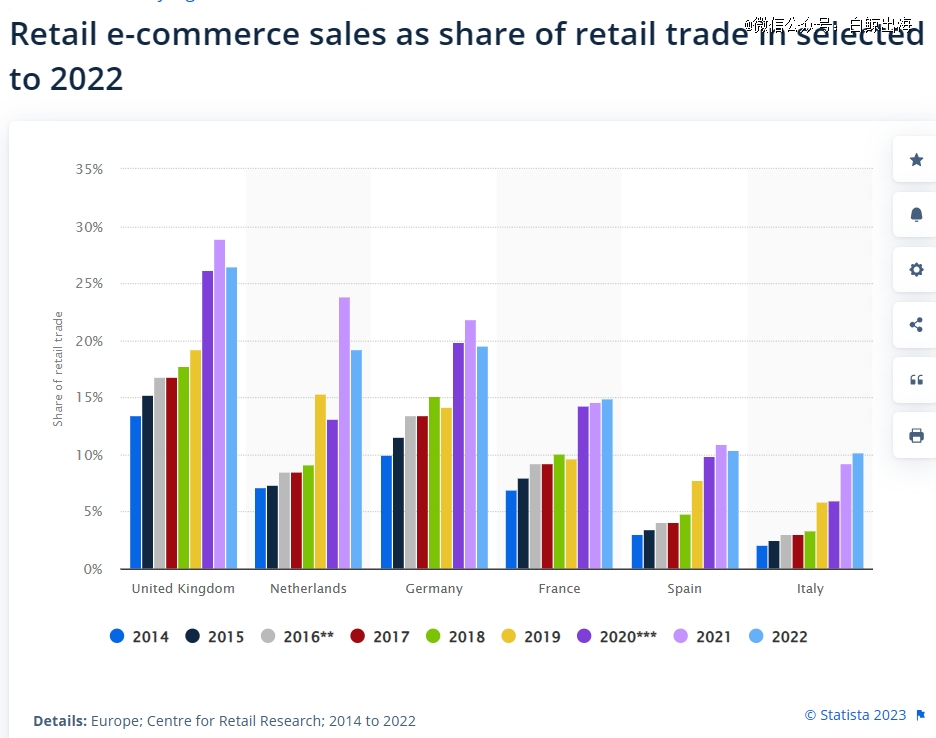

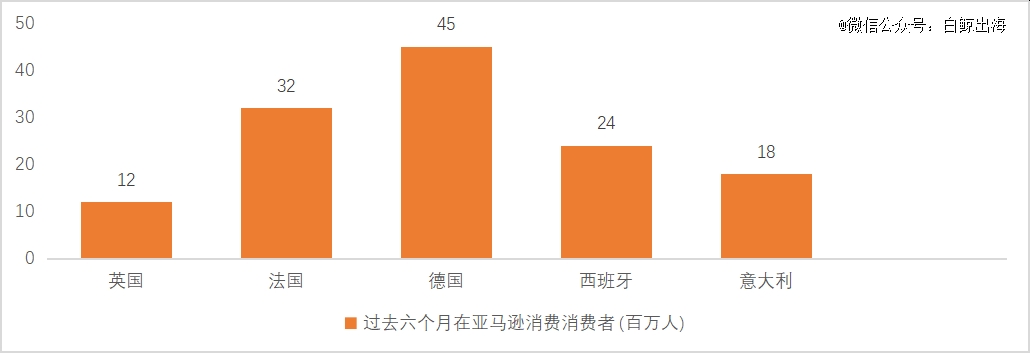

根据市场研究机构 eMarketer 预测,2022 年亚马逊在英国、德国的销售总额分别为,740 亿美元和 610 亿美元,累计占到亚马逊欧洲总销售额的约 50%,是亚马逊在欧洲*的两个市场,名副其实的“大站”,吸引了最多卖家竞争,广告平均单价也最高。

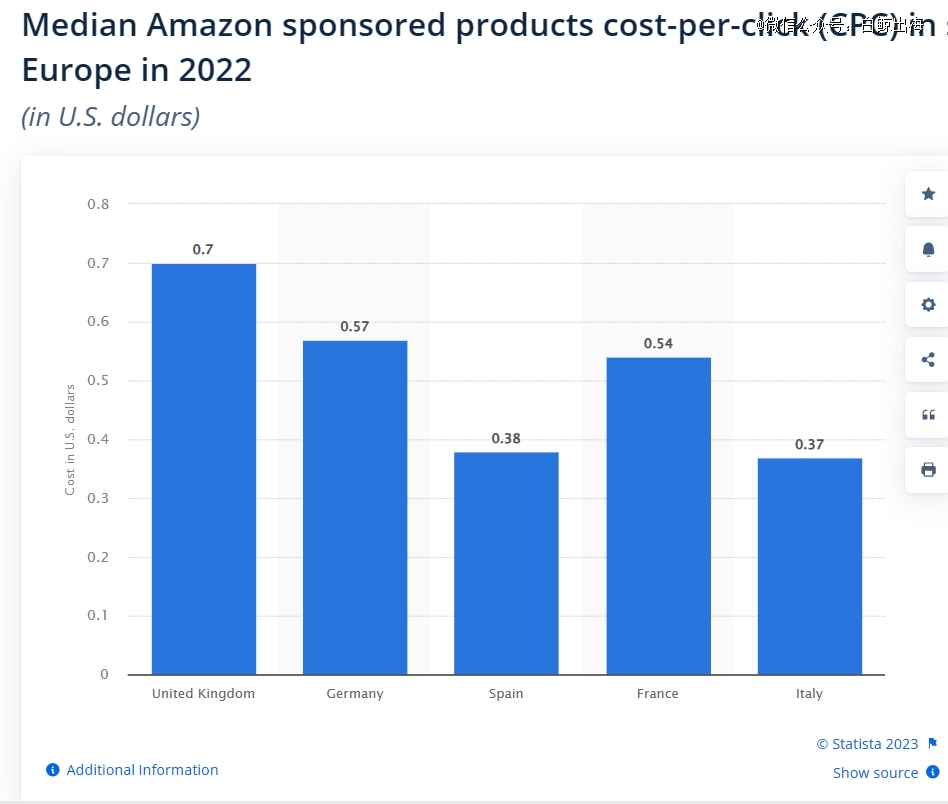

以下是 2022 年,在欧洲五国站点中 SP 广告的单次点击成本(CPC)中位数,我们大家可以看到,同类型广告在不同国家站点,成本也不相同。英国、德国 CPC 分别为 0.7 美元、0.57 美元,是这五个国家中最高的。

注:亚马逊 CPC 广告包括品牌推广广告(Sponsored Brands)、展示型推广广告(Sponsored Display)和商品推广广告(Sponsored Products)三种广告类型,卖家往往需要综合对比分析这三种广告的各项指标,才能更好地制定对自己最合适的广告策略。

相比之下,另外几个国家站点,无论流量还是销售额,都算西欧内部的“新兴市场”,营销打法与“大站”也应有所区别。接下来,我们就分别讨论,在这两个类型的市场,卖家应采取什么样的策略,才能*化地获取流量、赢得市场。

英国是全球第四大电商市场,亚马逊英国站,则是该国销售额最高的购物网站。而根据 Kantar 的数据,过去六个月,曾在亚马逊德国站购物的消费者数量最多,达到 4500 万。

根据中国海关总署 2022 年的数据,从中国跨境电子商务出口目的地来看,出口美国份额占比 34.3%;接下来就是英国,占比 6.5%;德国排名第三,占比 4.6%。

结合以上消费市场和广告单价等数据,显而易见,英国、德国这样的“大站”不缺流量,主要痛点在热门品类和类目的广告竞价高、竞争非常激烈。如何在这样竞争非常激烈的市场上分一杯羹呢?

不同平台广告系统各有其一套算法规则,但大家底层逻辑有相通的地方,那就是品牌和 IP 的影响力,它们能为产品和店铺带来可观的自然流量,而自然流量能提高产品/店铺的排名权重,进而降低广告成本销售比(ACOS)。

但很显然,建立品牌是一个需要长期积累的过程,短期内还未形成品牌效应的卖家,不仅吃不到品牌红利,还会面对另外的品牌带来的壁垒。对此,一些亚马逊大卖基于自身经验给出的建议是,在预算允许的情况下,多测试 SP、SB、SD 不一样的广告,先拓流后精细。

先增加曝光量和关键词范围,即进行曝光拓词。同时开启自动广告和手动广告,确保广告覆盖更广。但一定要同时对关键词报告进行精细化分析,指导之后的投放来提升 ROI。

法国、西班牙和意大利的竞争比较小,但各站点都有其潜力产品类别,抓住品类机会,配合恰当的广告策略,有望实现品类突破。

例如,提到法国市场,我们的*印象是浪漫、时尚、爱美。据亚马逊的调查,有 36% 的消费者愿意为高品质的服装和配饰支付更多费用,而且在亚马逊平台中,法国消费者个人兴趣排在*位的即是美容&彩妆类产品,与大家对法国人的印象非常吻合。走高端路线的高品质国货彩妆品牌,或许能够尝试法国市场。

意大利人口老龄化程度仅次于日本,消费者也主要以采买日常消费品为主,根据调查,消费者喜欢寻找优惠与折扣。意大利市场不大,但有必要注意一下的是,它是欧洲五大市场里面*一个电商/零售占比在 2023 年依然在增长的市场,这与意大利消费者的上述习惯不无关系。而日常消费品原本就属于我们跨境电子商务的传统优势品类,Made in China 兼具物美价廉的优势,以适当的广告策略配合优惠活动、折扣,可能收获不错的效果。

而西班牙站点规模较小,但从上文表 1 中欧洲五国电商消费者特征及偏好来看,当地消费者面对生活成本上升,务实、包容性强,甚至很大比例愿意接受二手商品。对新手卖家来说,不失为一个测品试水的好市场。

在这几个欧洲新兴站点中,卖家的主要痛点在于,流量比起英国、德国相对较少,有可能会出现广告曝光不足、钱花不出去、长尾词流量小且不出单的状况。

针对这样一些问题,亚马逊大卖分享的经验是:“80% 的预算,应该花在 20% 的位置上。”因此广告策略应该以拓流、拓词作为核心目标,首先确保广告获得足够的展示。

无论如何,我们始终相信随着数字化的经济的持续发展,电商渗透率会继续提升,而消费者在线购物的愿望和行为不会终止。但消费者的行为、偏好的确会随个人和外因一直在变化,作为卖家,只有跟随消费者习惯,不断调整经营和经营销售的策略,适应市场变化,才能持续赢得市场。

上一篇:社论:电子商务平台卷商家价格战商家被迫卷产品材料的品质劣质充好

下一篇:美国留学会计专业申请解析